文章最後更新於 2021-10-08

換工作401k該怎麼辦?繼續放在原雇主Plan下面嗎?還是要轉到新雇主的401k Plan?或是轉到自己的IRA呢?轉出來是不是超麻煩?我一點都不想碰它們。

這都是換工作時,我自己跟朋友的心聲,其實轉到自己的IRA,只要4步驟。

而且可能會有開戶禮USD1000,還能省下在舊雇主401k Plan 每年USD50 – 200,最棒的是投資選項從幾10種,變成上千種!

這篇文章,就是要幫助你了解你有什麼選項,並且有可能「無痛」轉移你的退休帳戶,讓你對你的退休規劃,有更多的掌控權!

延伸閱讀:[退休規劃] 常見的3種美國退休帳戶,該怎麼存?IRA, 401K, 403b

如果看完文章,還是覺得想請專業的人幫妳弄換工作401k,可以再聯絡我!

[講座分享:線上免費理財講座]

在美國投資理財,不光要考量到長期的報酬率,同時也要想到美國稅務!如果想開始投資,要怎麼開始?有沒有可以兼顧「投資」與「稅務優化」的組合呢?

這裡跟大家分享一系列的「理財稅務」線上講座,裡面包含

投資理財 |資產配置|稅務講座|小孩教育基金|退休規劃

時間:平日晚上、假日不定期 6pm(PST)/ 9pm(EST)

文章目錄

簡介:什麼是401k Rollover?

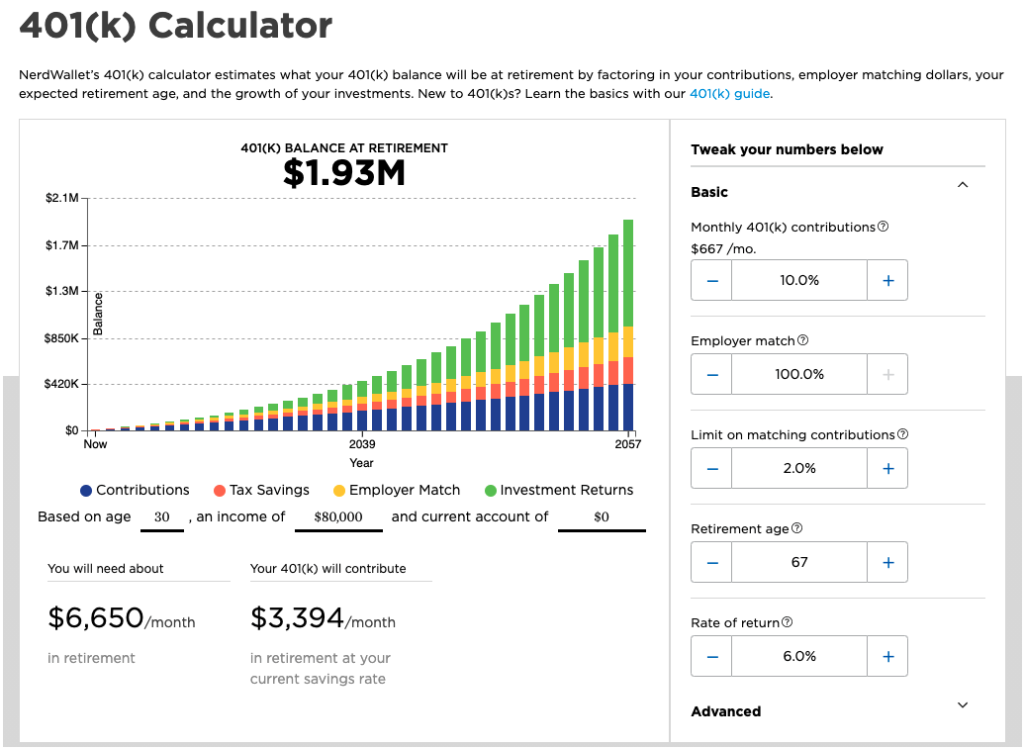

根據統計,目前工作者,平均在職涯上,會換過10 – 12個工作,或是每2-4年換一個工作!也就是說,你很有可能會有很多個401k,但卻很容易會忘記他們,然而他們卻是可以輕鬆滾出百萬美金退休金的退休金雞母!

延伸閱讀:[退休規劃] 401k是什麼?常見的3種Plan,可以滾到百萬美金以上?

Rollover簡介

讓你可以把你的其中一個退休帳戶(ex: Old 401k),轉到另一個退休帳戶(New 401k or IRA),不用多交任何税、手續費!

401k Rollover簡介

最常見的就是401k Rollover,讓你可以把你上一份工作的401k轉進到

- 目前公司的401k

- 個人的IRA

今天我們就是主要,要來介紹401k Rollover,來幫你比較哪個方式比較適合你。

延伸閱讀:Rollovers of Retirement Plan and IRA Distributions

3個選擇:換工作後,舊的401k會怎麼樣?

| 帳戶掌控權 | 投資選擇 | 投資標的 | 帳戶管理費 | |

| 留在前公司的401k Plan | 前公司 | 10-100 | Mutual Fund | 較高 |

| 轉到新公司的401k Plan | 目前公司 | 10-100 | Mutual Fund | 看Plan |

| 轉到個人的IRA | 自己 | 上千種 | Mutual Fund, Stock, ETF, …. | 很多不用帳戶管理費(ex: TD) 較低 |

選擇一:留在前公司的401k Plan

如果你很滿意你目前的投資組合,選擇把舊的401k,留在前公司,而且fee很低,那就可以留在舊的401k!

- 優點

- 什麼都不用做

- 缺點

- Fee可能比較高

- 掌控權在前公司

- 投資標的選擇較少

選擇二:轉到新公司的401k Plan

你也可以選擇把舊的401k轉到新公司的401k,我自己公司就有這個選擇,可以無痛地把它轉過來,可以方便管理,一個地方就可以看到你的投資組合!

- 優點

- 集中管理,比較方便

- 缺點

- 可能會有些限制

- 投資標的選擇較少

選擇三:轉到個人的IRA

這可能是我三個選項中,最推薦的方式,因為你有100%的權利去管理你的退休金,而且相較於401k,有更多的投資選則!

- 優點

- 集中管理,比較方便

- 投資選擇上千種

- 自己管理

- 缺點

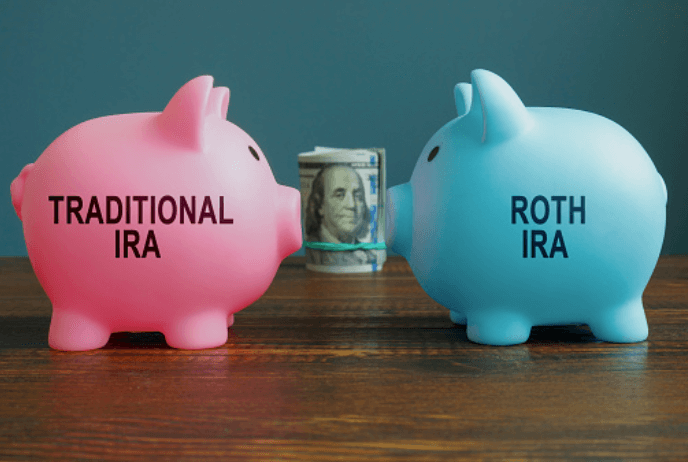

Traditional or Roth IRA,我該轉進哪個?

| Traditional IRA | Roth IRA | |

| Traditional 401k | 不用多繳稅 | 要多補稅 |

| Roth 401k | 不用多繳稅 |

再來,如果你選擇「選項三:轉到個人的IRA」,我該轉成哪種IRA?

如果你有Traditional 401k,你轉去Traditional IRA,就不用任何税,同理,Roth 401k轉到Roth IRA,也不用多繳額外的稅!

7個優點:401k Roll Over到IRA

優點一:更多投資選項(10多種變成1000多)

通常公司的401k的投資選項,大概只有幾十種Mutual Fund,但是當你轉到IRA時,你就會有上千種選項,你可以選擇Mutual Fund, Stock, ETF….等等等!

| 投資選項 | 交易次數 | |

| 401k | 10多種 | 一年限制幾次 |

| IRA | 上千種 | 沒有限制 |

優點二:管理費、手續費比較低

小小的Fee,長期投資下來,會差很多!舉例:以定期定額的投資者為例!

隱藏內扣費用:兩者只因為內扣費用不同,投資報酬差了$22萬元

| Jack | Blake | |

| 初始投入 | $1000 | $1000 |

| 每年投入 | $6000 | $6000 |

| 投資期限 | 35 years | 35 years |

| 投資報酬 | 8% | 8% |

| 內扣費用 | 0.03% | 1% |

| 總報酬 | $1,123,517 | $898,157 |

- 401k

- 隱藏費用

- management fees

- administrative fees

- fund expense ratios

- 隱藏費用

- IRA

- 依照投資物,不同費用

兩者只因為內扣費用不同,差了$225,360

一定要好好投資自己的富腦袋,去了解細節

優點三:更有帳戶掌控權

如果你把你的401k Plan留在原公司,你可能會淪為次等公民,因為你會更難跟舊公司溝通,通常需要email來來回回!

通常在$1000以下,你的前雇主,通常會下你Cash out;如果$1000 – 5000,你可以轉進你的IRA!

如果你的前雇主破產,也會間接的影響你留在舊公司的401k,錢不會消失,但是會影響你access!

優點四:有Roth選項

如果你有Roth 401k,你可以直接轉到Roth IRA!但你也可以將你的Traditional 401k轉進Roth IRA!

當你覺得你未來的稅率會更高,你可能會想把稅繳掉,讓你的錢可以成長,不用在未來課更多的稅!

但如果面臨這個問題,還是建議你找信任的Financial Advisor諮詢,找出最適合你的方式!

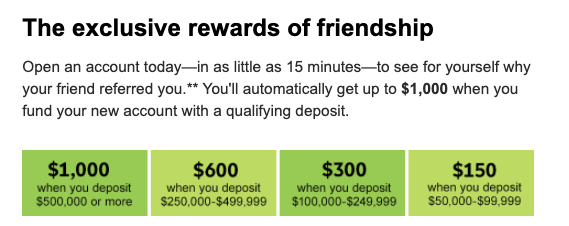

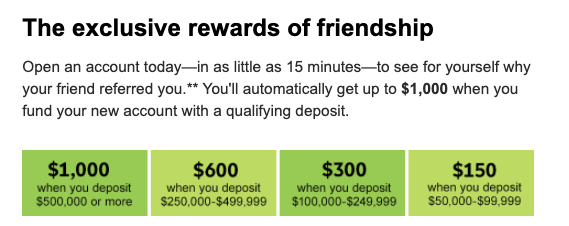

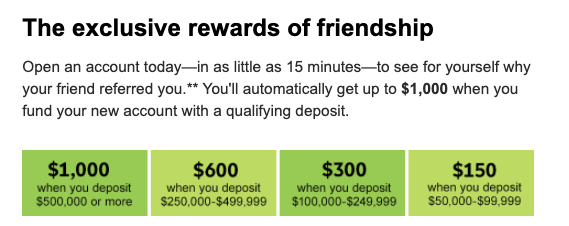

優點五:開IRA,有些有開戶禮

有些公司,會提供開戶獎勵,以TD為例,最高提供$1000開戶禮為例!

優點七:財務規劃的優勢

如果不幸當你去世後,要考量「領取」、「稅務」規劃

| 繼承方式 | 稅務 | |

| 401k | 一次性領取 | 會增加income Tax 還有inheritance tax |

| IRA | 通常公司會提供多種選項 | 多種選項 |

4個步驟:輕鬆把401k Roll Over到IRA

講了這麼多,介紹了不同的優點,現在你決定401k Rollover,我幫大家整理了4個步驟,幫助你輕鬆轉到你自己的IRA裡!

步驟一:選擇要轉入Traditional or Roth IRA

| Traditional IRA | Roth IRA | |

| Traditional 401k | 不用多繳稅 | 要多補稅 |

| Roth 401k | 不用多繳稅 |

跟上面介紹的一樣,取決於你目前的401k是Roth 401k還是Traditional 401k,通常會是Traditonal 401k轉Traditional IRA,Roth 401k轉Roth IRA!

大部分的人,通常都是持有Traditional 401k,你就可以考慮無痛轉到Traditional IRA,但如果你想要轉到Roth IRA,就會牽涉補稅,會依照你該年的收入稅率級距,來收取。

如果你選擇要Traditional 401k轉到Roth IRA,你可以找我討論!

步驟二:開設新的Traditional or Roth IRA(10 – 15分鐘)

再來就是開一個Rollover IRA帳戶,我剛好看到TD有開戶禮,開戶也可以參考我的截圖步驟教學文,通常只要10 – 15分鐘,就可以開好戶!

延伸閱讀:[TD Ameritrade IRA開戶教學] Traditional, Roth, Rollover IRA詳細圖解流程

步驟三:聯絡你的401k Plan,申請Direct Rollover

你會需要聯絡前公司的401(k) Plan administrator,可能會是前公司的HR部門,會是外包的HR系統!

他們會給你一個表格,讓你填寫你要轉入的Rollover IRA的帳戶資訊,他們就會依照上面的資訊,把你的401k轉進你的Rollover IRA。

特別注意:記得你要跟前公司申請「Direct Rollover」而非「Indirect Rollover」

如果不小心用到Indirect Rollover,需要在60天內,轉進你的新退休帳戶!

步驟四:選擇你的投資組合

接下來,就是最開心的步驟,你的投資瞬間從幾十種,變成上千種,依照你的風險承擔能力,去配置相對應的投資組合!

如果不知道該怎麼選擇,也可以報名下面的免費「理財稅務」講座,花時間學習一下

投資自己的富腦袋

畢竟是跟自己的長期退休有關,上面我們就有看到例子,一樣的投資報酬率,光是小小的內扣費用,就能差了22萬美元…

[講座分享:線上免費理財講座]

在美國投資理財,不光要考量到長期的報酬率,同時也要想到美國稅務!如果想開始投資,要怎麼開始?有沒有可以兼顧「投資」與「稅務優化」的組合呢?

這裡跟大家分享一系列的「理財稅務」線上講座,裡面包含

投資理財 |資產配置|稅務講座|小孩教育基金|退休規劃

時間:平日晚上、假日不定期 6pm(PST)/ 9pm(EST)

常見的401k Rollover問題

我該Rollover 我的401k嗎?

如果你留在前公司,很有可能很難聯絡道HR,並且可能會是使用ex員工的管理費,通常比較高,長期下來會大大影響你的投資報酬率!

通常Rollover,不用多繳稅,也能更方便管理!依照上面的4個步驟,就能輕鬆Rollover你的401k

延伸閱讀:[TD Ameritrade IRA開戶教學] Traditional, Roth, Rollover IRA詳細圖解流程

401k Rollover進IRA的錢,會算在IRA每年的額度裡嗎?

不會,Rollover會跟你的年度IRA上限分開計算,還是依照你的年度IRA上限!

Rollover有金額的上限嗎?

沒有!但是你會需要考量你,你年度的IRA上限!

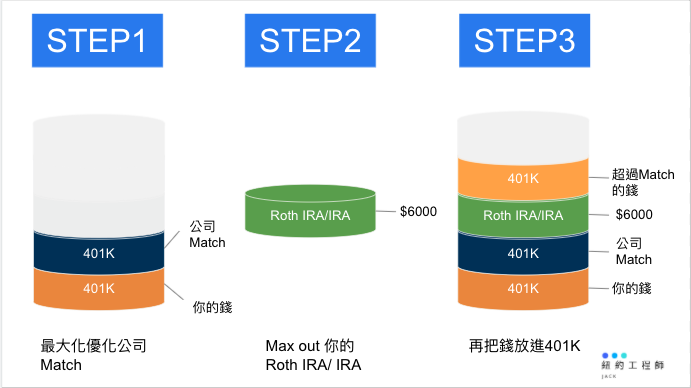

如何最大優化使用美國退休帳戶?

介紹完這麼多的退休帳戶,那到底哪種帳戶,最適合你?

我最常看到的優化稅務的退休帳戶組合,可以簡化成下面三個步驟,幫助你準備退休!

STEP 1: 最大化使用公司的Match

如果你有公司贊助的退休帳戶像是401k,並且提供match,那就得先拿滿match!

什麼是Compay Match?

讓我來解釋一下,什麼是Company Match,如果你的年薪是$50,000,公司Match 4%,

| 401K 金額 | |

| 你放入的金額 | $50,000 * 0.04 = $2000 |

| 公司Match | $2000(免費送你的) |

| $ 2000 + 2000 = $ 4000 |

延伸閱讀:[退休規劃] 401k是什麼?常見的3種Plan,可以滾到百萬美金以上?

STEP 2: 開設個人Roth IRA帳戶

當你已經放進公司match的額度,再來就把錢,往Roth IRA放入,這裡的錢,已經繳過稅,退休的時候,拿出來就不用繳稅了!

每年上限額度$6000!如果公司的match + Roth IRA $6000,都放滿了,還想多存一點在退休帳戶,就讓我們進行第三個步驟!

有許多券商、銀行都提供開戶禮,例如:TD Ameritrade新客戶,就有最高$1000的開戶禮!

延伸閱讀:[TD Ameritrade IRA開戶教學] Traditional, Roth, Rollover IRA詳細圖解流程

STEP 3: 投滿公司贊助的退休帳戶

如果配置完match + Roth IRA,還有多於的錢,就往公司贊助的401k, 403b,投資你的錢,享受稅務上的優惠!

旅美工作的FIRE之路系列文章

- 理財

- 投資

- 美股投資

- 房地產投資

- 退休規劃

- 稅務

- 保險(公司常見的福利)

- 銀行開戶