文章最後更新於 2021-10-05

在美國繳稅,真的繳很多,在開始工作後,發現自己薪水有30%給了政府。而「美國退休帳戶」是設計給在美國的人,可以優化稅務,強化自己的投資績效!在美國需要多少錢,才能退休?有什麼工具,可以幫助我們安心退休?

但美國有很多種退休帳戶,到底哪一種比較適合你呢?藉由美國政府設計給勞工的各種退休帳戶,讓你在規劃退休金時,可以有足夠退休金,可以安心退休!

那到底哪種退休帳戶適合你呢?每種退休帳戶有哪些限制?每年該怎麼放錢,可以最大化退休帳戶的功能?希望藉由本文,可以讓你更了解美國退休帳戶,並且享受稅務上的優惠,如果有更多問題,都歡迎跟我討論!:D

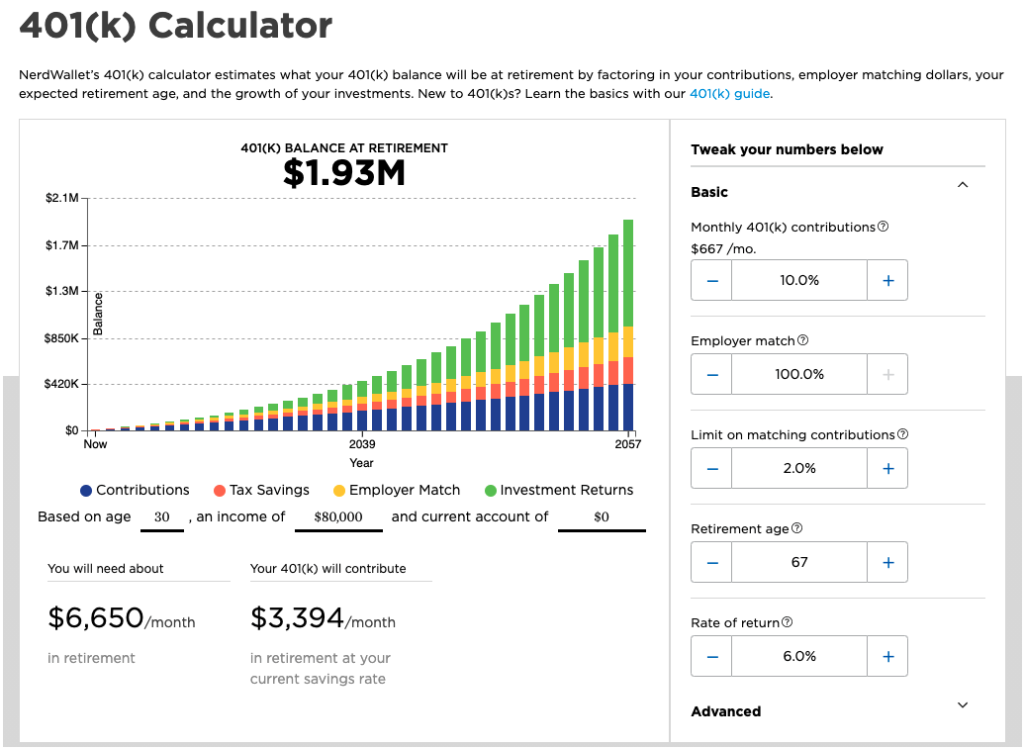

常見的401K退休工具,只要好好使用,也能滾雪球滾到百萬美金以上?我按完401K計算機,也是下巴掉下來….我有附截圖在文中!(大家也也可以依照自己的年齡、薪資、每個月投入金額試算)

文章目錄

我需要多少錢,才能退休?

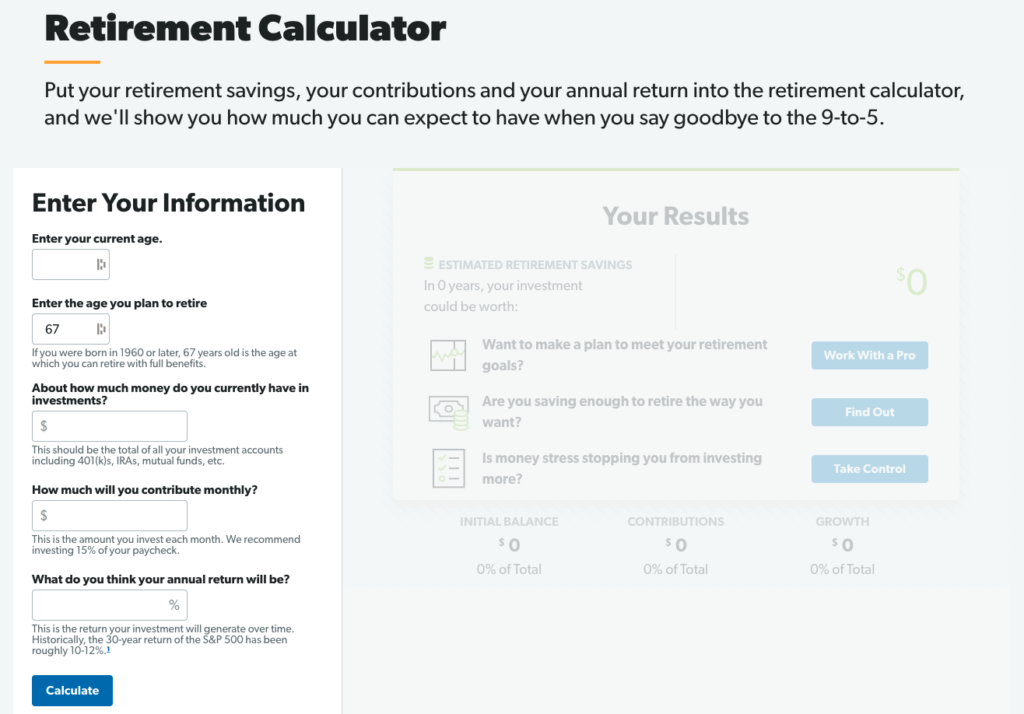

很多人也會問,那到底我需要多少錢,才能退休?藉由Retirement Calculator可以稍微試算一下,依照你目前的開銷需求、年齡、每年投資金額、估計報酬率,來是算你需要放多少錢,才能達到你的退休目標!

什麼樣的美國退休帳戶,最適合你?

情狀一:如果你有401K

你會優先想要,最大優化雇主match的錢,因為他們藉由company match來給你免費的錢!我整理了更多退休帳戶的優點、缺點在下面的文章裡,最後也提供你,優化你退休帳戶的組合技!

情狀二:如果你Maxed out你的401K

或是你沒有401k,你可以從個人的IRA開始,可以直接跳到下文介紹IRA的部分!

情狀三:如果你是自雇主(Sel-employed)

如果你是自雇主,或是小型生意的負責人,可以跳到第三種退休帳戶,我有介紹常見的三種適合自雇主、自由接案者、小型商業的退休帳戶:Solo IRA, SIMPLE IRA, SEP IRA!

種類一:雇主提供的退休帳戶

如果你開始在美國工作,可能你的公司就有提供多種的退休帳戶,很多公司都有提供Match的制度,來鼓勵你存錢進你的退休帳戶裡!

接下來,我就要來介紹常見的公司支持的退休帳戶,藉由比較優缺點,來看哪些比較適合你!

簡介

- 優點

- 你的公司,可能會提供Match(aka免費的錢)

- 操作簡單,設定好想存的%,公司就會自動存你的paycheck裡扣除

- 401k上限,遠比IRA還要高

- 當你存進傳統401k的額度,可以抵稅!

- Roth 401k沒有收入的限制,不像Roth IRA

- 缺點

- 通常在雇主使用的401k計畫中的投資選擇比較少

- 管理費fee可能比較高

- 新員工,可能需要等一陣子,才能開始存進這種帳戶

- 公司match的錢,有些公司會有Vesting schedule

| 優點 | 缺點 | Note | |

| 401k/ Roth 401k | 1. 公司可能會Match 2. 如果公司有提供401k, Roth 401k,可以同時放到這兩種帳戶,累積每年上限$19,500($26,000,如果年紀超過50歲) | 1. 投資的標的物比較少 2. Plan Fees可能比較高 | |

| 403b | 1. 公司Match的上限比401k更高 2. Option 15 year rule | 投資有時會受限於 1. high fee共同基金 2. Variable 年金 | Optional 15 year Rule 如果為同一個公司,工作15年以上,可能可以每年多投入$3000,最多5年 |

| TSP (Thrift Savings Plan) | 1. 員工,可以免費獲得match的金額,即使員工沒有放前進TSP 2. 提供低交易、管理費 投資選項 | 1. 有限制的投資標的物 2. 有些公司會有3年Vesting | 聯邦政府的員工有時候還會同時有Defined Benefit Plan |

| Pension Plans(Defined Benefit Plans) | 1. 可預測的退休福利 2. 公司給予更高的抵稅額 | 相對比較複雜 | 員工比較難控制投入的金額、選擇投資標的物 |

常見的4種僱主提供退休計畫

401K

401k是公司提供你可以為你的退休存錢的帳戶,也是目前市面上,多數公司在你入職時,可以的選項與福利。你的401K裡面的錢,可以選擇不同的投資選擇,讓你的錢慢慢長大,也有稅務延遲繳稅的優點,讓你的錢長大長得更快。但是通常401K裡面的投資選項,會相對比較少!

通常公司會有2種類型的401k,傳統型401k, Roth 401k,那他們兩個到底有什麼稅務上的差別呢:

| 放進去的錢 | 成長時繳稅? | 提領時繳稅? | |

| 傳統401k | Pre Tax | 延遲繳稅 Tax-defferred | 退休,拿出時要繳稅 |

| Roth 401k | After-Tax | 自己放進:Tax-Free 公司Match:Tax-Deffered | 退休時, 自己放進的錢:不用繳稅 公司Match的錢:要繳稅 |

在2021年,你每年最多可以放進$19,500進你的401k帳戶,當你年紀超過50歲後,你可以放進$26,000到你的401k帳戶。你可以決定你每個月要放多少錢進去401k,這些錢會從你的薪資裡扣除!

公司Match是什麼?aka免費的錢

許多公司都會提供Company match,來鼓勵你多存錢進去你的401k帳戶裡。舉例:

- 如果Company Match 4%,你的每個月薪資是$100

- 當你每個月放$4元,進你的401k帳戶

- 公司就會放$4,進你的401k帳戶

- 所以,你每個月401k就會有$8進帳,很棒吧?

最後,當你放錢進401k後,你得在59.5歲,才能開始提領這些錢,不然會有罰款,這也是設計給退休使用的帳戶,有稅務上的優勢,勢必有些限制!

延伸閱讀:

延伸閱讀:401(k) Plans IRS

403b

如果你是在非營利機構、政府機關,或是你是老師、護士、醫生,你工作的地方,可能提供的是403b,而不是401k!

但整體運作上,403b的機制跟401k很像,兩者都有

- 每年存入的上限

- 提早提領的罰金

- 相似的稅務優勢

- 403b也有傳統型、Roth

不同的地方

- 投資標的物,403b提供很多有跟保險結合的計畫,像是Annuities(年金)

Thrift Savings Plan (TSP)

如果你在聯邦政府工作,或是你是軍人,你可能就會有TSP的選擇,跟401k, 403b運作機制差不多!

目前TSP提供5種投資選擇,有short-term U.S. Treasury securities or U.S., international, or bond index fund可以選擇:

- The Government Securities Investment (G) Fund

- The Fixed Income Index Investment (F) Fund

- The Common Stock Index Investment (C) Fund

- The Small Capitalization Stock Index (S) Fund

- International Stock Index Investment (I) Fund

Pension Plans(Defined Benefit Plans)

Pension退休帳戶的計算方式,是根據你的

- 你的薪資歷史紀錄

- 你受雇的時間長短

來計算一個「Guaranteed」Payout(類似退休終身俸)

跟前面三種計畫不太一樣的地方是,雇主會替你存、投資標的物,以及承擔風險,你需要做的就是好好上班、長期的在同個地方上班,好處是,你會在退休的時候,每個月會有退休金!(真棒?變相的被動收入?)

但先在Pension相對的風險更高,因為嬰兒潮,出生的人,都介於退休狀態,相對後面新進的員工,更多,對於Pension的支出系統,也相對更高!許多工作場所,都轉成401k, 403b!

其中還有要考慮的是,Pension雖然像是終身俸,但是投資標的物,是由公司、政府選擇的,而且會依照他們的財務狀態,微調你的Pension,而且當你想要找新工作時,當你跳槽後,你會發現你的Pension的金額,跟你當初入職看到的金額不太一樣!

種類二:個人退休帳戶

簡介

再來我們要講,我們每個人都可以開的退休帳戶,如果沒有公司贊助的退休計畫,不用擔心,這裡我會介紹每個人都可以開的個人退休帳戶,最後會講,如何搭配公司贊助的退休帳戶,去最大優化我們的退休規劃!

常見的2種個人退休帳戶

IRA(Individual Retirement Arrangement )

Individual Retirement Arrangement (IRAs)是在工作外,可以自己獨立用來準備退休的帳戶,並且享有稅務上的優惠!相對於公司提供的退休帳戶,裡面的投資選擇通常不多,個人的IRA幾乎什麼投資標的物都可以選擇,例如:共同基金、股票、年金,甚至房地產!

主要有兩種IRA可以選擇,傳統IRA、Roth IRA:

相同處

- 在2021年,你可以放進IRA的上限是$6000(如果50歲以上,可以放到$7000)

- 當你在59.5歲前,提領裡面的錢,會有罰金

相異處

| 放進去的錢 | 成長時繳稅? | 提領時繳稅? | Note | |

| 傳統IRA | Pre Tax | 延遲繳稅 Tax-defferred | 退休,拿出時要繳稅 | 而且不能永遠把錢放在裡面,72歲之後,一定要開始提領! |

| Roth IRA | After-Tax | 自己放進:Tax-Free | 退休時,拿出不用再繳稅 | 但是如果單身收入超過$124,000或是家庭收入$196,000以上就不能使用Roth IRA |

目前,受限於Roth IRA的收入限制的人,還是有其他方法:Backdoor Roth IRA,藉由這種方式,可以合法地把錢放進Roth IRA,退休領錢就不用再繳稅了!

- 先把錢放進Traditional IRA

- 在30天內,把錢轉進Roth IRA

- 當這樣的做的時候,就得補繳那些税

一般投資帳戶(Taxable, Brokerage Account)

這就是我們常見的一般投資帳戶(TD Ametrade, Firstrade..),這些帳戶,沒有收入限制、沒有上限的限制,但是你是用稅後的錢放進去,獲利後也得繳稅!

- 優點

- 沒有收入限制

- 沒有放入金額上限

- 沒有提領時間限制

- 缺點

- 稅後的錢投入

- 賺錢後,還得再依照你的稅收級距繳稅(15 -30%)

這也是為什麼,我會建議先把401k, IRA先放滿,享受稅務的優惠,讓自己的雪球,越滾越大!

延伸閱讀:[開戶教學] 美國券商Firstrade第一證券,5分鐘輕鬆開戶

[講座分享:線上免費理財講座]

在美國投資理財,不光要考量到長期的報酬率,同時也要想到美國稅務!如果想開始投資,要怎麼開始?有沒有可以兼顧「投資」與「稅務優化」的組合呢?

這裡跟大家分享一系列的「理財稅務」線上講座,裡面包含

投資理財 |資產配置|稅務講座|小孩教育基金|退休規劃

時間:平日晚上、假日不定期 6pm(PST)/ 9pm(EST)

種類三:自雇主與小型企業的退休帳戶

簡介

在美國,也有很多自雇主、Fresslancers、小型企業的負責人!雖然他們沒有401k,但期時也有相對應的方案!

常見的3種自雇主與小型企業的退休帳戶

One Participant 401K

如果你是自雇主,並且沒有員工,那這就是適合你的401k,通常稱為one-participant 401(k)或是solo 401(k)!

- 每年投入金額上限$19,500(年紀超過50歲,$26,000)

- 享有稅務優惠

- 可以Employer Match到25%,只要每年放進solo 401k總金額不超過$57,000

Simple IRA

當你的小企業,開始僱用員工,不但要照顧自己,也要幫助你的員工可以安心退休,Simple IRA就是為此設計的!

- 為小公司設計

- 2021年,每個員工可以投入上限$13,500(五十歲以上,可以放$16,500)

- 雇主可以提供上限3%的match

SEP – IRA

這也是為了小企業設計的退休帳戶,但跟Simple IRA不同的地方是,這只能由雇主放入金額到帳戶裡!2021年,每個雇主最多放入員工的25%薪資,上限不超過$57,000

如何最大優化使用美國退休帳戶?

介紹完這麼多的退休帳戶,那到底哪種帳戶,最適合你?

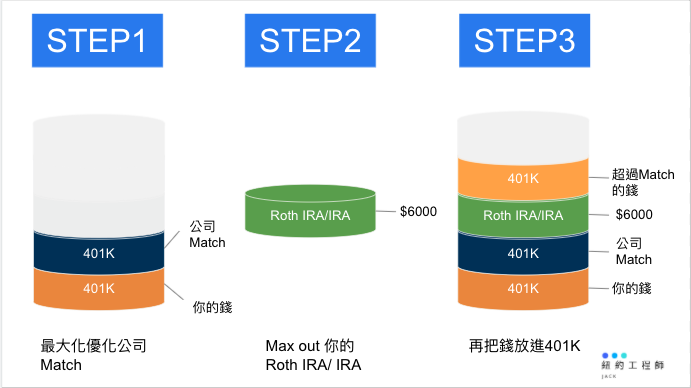

我最常看到的優化稅務的退休帳戶組合,可以簡化成下面三個步驟,幫助你準備退休!

STEP 1: 最大化使用公司的Match

如果你有公司贊助的退休帳戶像是401k,並且提供match,那就得先拿滿match!

什麼是Compay Match?

讓我來解釋一下,什麼是Company Match,如果你的年薪是$50,000,公司Match 4%,

| 401K 金額 | |

| 你放入的金額 | $50,000 * 0.04 = $2000 |

| 公司Match | $2000(免費送你的) |

| $ 2000 + 2000 = $ 4000 |

延伸閱讀:[退休規劃] 401k是什麼?常見的3種Plan,可以滾到百萬美金以上?

STEP 2: 開設個人Roth IRA帳戶

當你已經放進公司match的額度,再來就把錢,往Roth IRA放入,這裡的錢,已經繳過稅,退休的時候,拿出來就不用繳稅了!

每年上限額度$6000!如果公司的match + Roth IRA $6000,都放滿了,還想多存一點在退休帳戶,就讓我們進行第三個步驟!

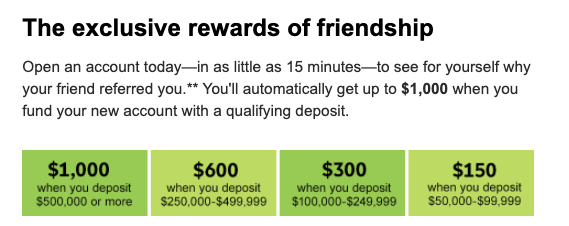

有許多券商、銀行都提供開戶禮,例如:TD Ameritrade新客戶,就有最高$1000的開戶禮!

延伸閱讀:[TD Ameritrade IRA開戶教學] Traditional, Roth, Rollover IRA詳細圖解流程

STEP 3: 投滿公司贊助的退休帳戶

如果配置完match + Roth IRA,還有多於的錢,就往公司贊助的401k, 403b,投資你的錢,享受稅務上的優惠!

讀者常見的問題

什麼是401k?

401k是公司提供你可以為你的退休存錢的帳戶,也是目前市面上,多數公司在你入職時,可以的選項與福利。你的401K裡面的錢,可以選擇不同的投資選擇,讓你的錢慢慢長大,也有稅務延遲繳稅的優點,讓你的錢長大長得更快。但是通常401K裡面的投資選項,會相對比較少!

什麼是IRA, Roth IRA?

Individual Retirement Arrangement (IRAs)是在工作外,可以自己獨立用來準備退休的美國退休帳戶,並且享有稅務上的優惠!相對於公司提供的退休帳戶,裡面的投資選擇通常不多,個人的IRA幾乎什麼投資標的物都可以選擇,例如:共同基金、股票、年金,甚至房地產!

自由接案者、自雇主可以開美國退休帳戶嗎?

可以,在美國,也有很多自雇主、Fresslancers、小型企業的負責人!雖然他們沒有401k,但期時也有相對應的方案!

依照不同的情況,常見的帳戶有solo IRA, SIMPLE IRA, SEP-IRA

哈囉!希望藉由我的文字、經歷,去降低你的異國留學焦慮感,幫助你專心的追夢!有問題,都可以留言、來信討論!

走過留學旅程,你的好朋友 紐約工程師Jack

讀者常見的投資理財問題

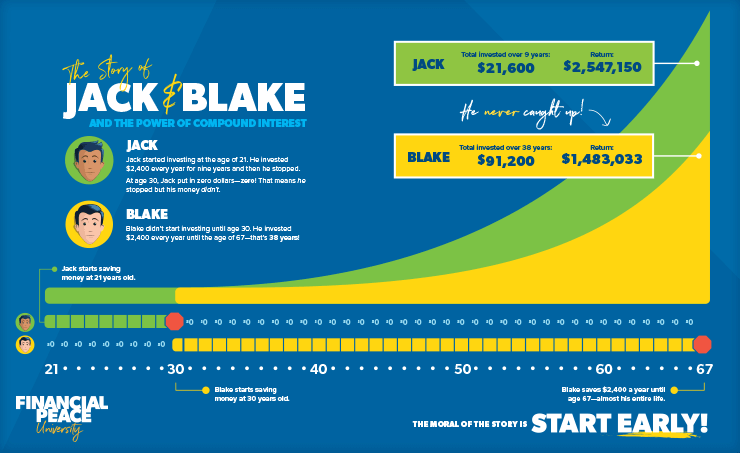

Q1: 為什麼要「趁早」投資?

- 到底差幾年投資,有差嗎? 有,見下圖

- 我現在還沒什麼錢,可以投資嗎? 沒錢,更要投資,要像滾雪球一樣,重點是早點滾

- 如果放銀行不行嗎?可以,但是通貨膨脹每年大概是2 – 3%,如果銀行利率比這個低,可能要注意,錢可能在縮水

| 開始投資 | 投資時間 | 每月投資金額 | 總投資金額 | 67歲報酬 | |

| Jack | 21歲 | 10年 | USD 200 | USD 21,600 | USD 2,547,150 |

| Blake | 30歲 | 37年 | USD 200 | USD 91,200 | USD 1,483,033 |

Jack僅僅投資了10年後,就沒有再投入金額,總投資額才21600,最後獲得10倍的資本額。Blake在30歲,趕緊投資,並且投資了Jack三倍多的時間,三倍多的金額,最後總資產,約只有Jack的一半!

投資,要趁早,因為「複利」的力量在於時間!強烈建議,提早開「投資帳戶」,開始研究投資理財!:D

延伸閱讀:[開戶教學] 美國券商Firstrade第一證券,5分鐘輕鬆開戶

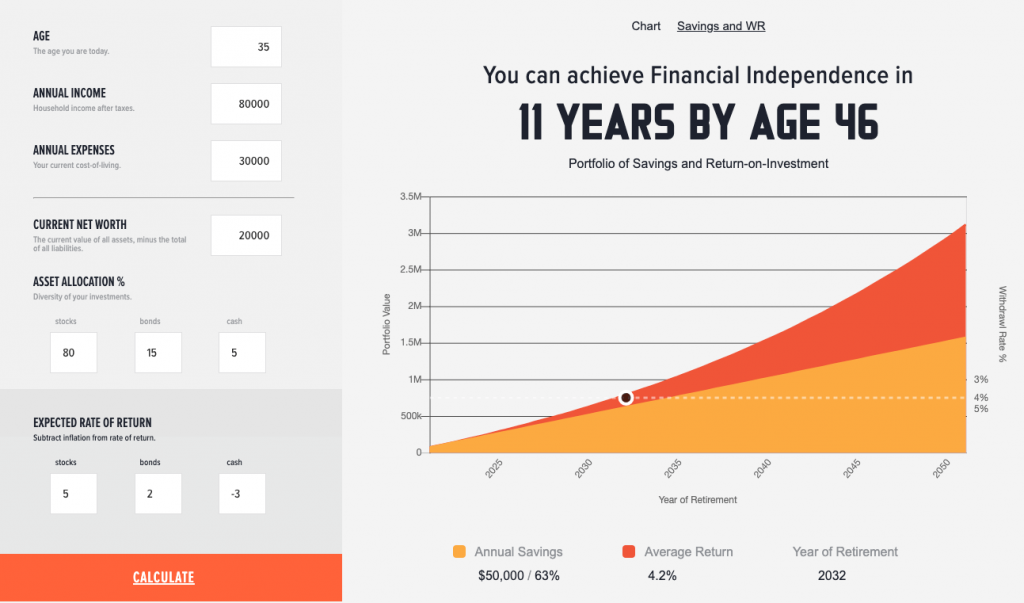

Q2: 投資真的可以讓我提早退休嗎?

如果看到上面的圖,我相信是會的,你在早期投資的錢,可以自己滾雪球,慢慢的越滾越大,雖然前期沒有什麼感覺,但是後期因為「複利」的力量,甚至滾得比我們的主動收入還快!

這時侯,就很有可能達到「被動收入」超過「日常開銷」,也就是說你的錢,滾出來的獲利,可以cover你的生活。

Q3: 開始投資,我該怎麼推估大概何時,我的錢可以cover我的生活費?

我會推薦用這個「Retirement Calculator」來計算,他會依照你的

- 收入

- 開銷

- 存錢率

- 通膨

去計算,你的資產成長速率,並且達到何時,你的資產即使拿出生活費,也不會影響資產成長!

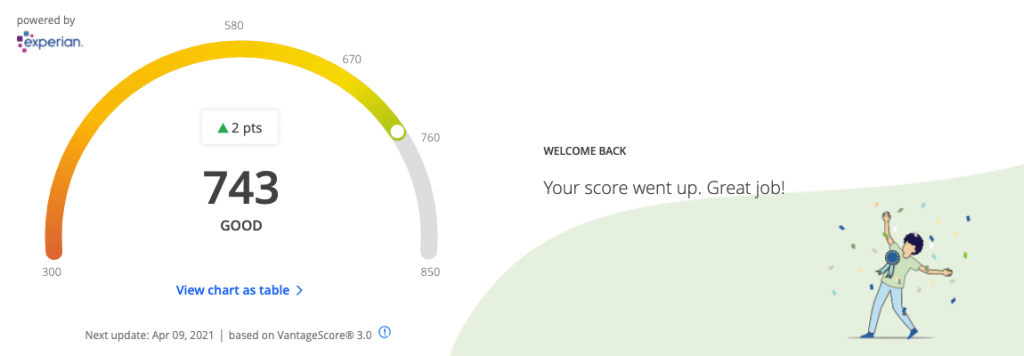

Q4: 信用紀錄是什麼?

美國是一個信用社會,信用歷史紀錄(Credit History)與生活息息相關,而衡量信用歷史最常見的指標就是信用分數(Credit Score)。

常見的5個信用區間

信用分數介於300 – 850,而通常超過700,就會被視為一個信用良好指標,以下以FICO信用分數為例:

| 分數 | 等第 | 代表意義 |

| < 580 | Poor | 遠低於平均美國消費者,是為借貸高風險者 |

| 580 – 669 | Fair | 低於平均美國消費者,很多借貸者(Lender)願意貸款給你 |

| 670 – 739 | Good | 接近與略高於平均,多數借貸者(Lender)會視為信用良好者 |

| 740 – 799 | Very Good | 高於平均,借貸方認為你是相當可靠的人 |

| 800 + | Exceptional | 遠高於平均,借貸方覺得借貸給你是低風險 |

通常至少累積6個月的信用記錄,才會有相對應的報告。

Q5: 如何查看「免費」的信用紀錄?

很多信用卡公司都有提供,其中比較有參考性的是FICO分數!如果你有辦他們家的信用卡,他們都會提供信用分數參考!

- Deserve Edu(適合第一張卡):這是我的第一張,信用卡,剛落地沒有SSN可以快速,上網申請的卡!

- Discover卡:他們使用My FICO也是我很推薦,比較準的信用分數!也是我的第二張信用卡!

- Chase Sapphire Preferred:Chase使用Credit Journey,他們是使用Experian的資料,是3大信用報告機構之一的資料!非常準!

- Amex Gold:Amex也跟Discover使用FICO信用記錄,也是很準的信用報告分數!

Q6: 在美國,如果沒有SSN,該怎麼開始累積信用紀錄?

剛落地的留學生,有什麼方式可以開始累積信用記錄?最常見的兩種方式,

- 申請入門卡Deserve Edu(不需要SSN):國際留學生,一般剛到美國都沒有SSN,下文會介紹如何申請。

- 授權帳戶:美國的親人,擁有Credit Card,可以將你添加為授權帳戶,這是最簡單、快的方式。

延伸閱讀:[留學信用卡] Deserve Edu信用卡,不用SSN,3步驟輕鬆申請

對於剛來沒有SSN,我自己很推薦先申請Deserve Edu,可以直接在網路上申請,通過後,大概一週多就會收到,而且會送Amazon Prime Student一年

- 不用SSN申請

- 1%信金回饋

- 免年費

- 可以抵消Amazon Prime一年年費(USD59)

Q6: 你有推薦什麼信用卡蕾信用紀錄嗎?

如果是從沒有信用記錄開始,申請信用卡,我會推薦的順序:

- 沒有SSN:

- 入門卡Deserve Edu(不需要SSN):國際留學生,一般剛到美國都沒有SSN

- 有SSN:

- (FICO)剛拿SSN:Discover卡,是我工作後第一張卡,季度5%信金回饋,算是現金回饋卡中,很好的!

- (FICO)買菜卡:Amex Gold,我自己常用的買菜卡,點數4倍,網路購物可以用Rukuten的現金回饋,換成點數,我都拿來換免費的ANA台美商務、經濟艙!

- (Experian)旅遊中階卡:Chase Sapphire Preferred,我自己通常會用來旅遊、買機票、訂飯店,然後用累積的點數,來換台美機票!旅行的點數通常3倍,而且租車、買機票,都會有旅遊不便險!滿方便的!

延伸閱讀:[留學信用卡]Discover IT信用卡,2020留學生必備神卡

旅美工作的FIRE之路系列文章

- 理財

- 投資

- 美股投資

- 房地產投資

- 退休規劃

- 稅務

- 保險(公司常見的福利)

- 銀行開戶